FINA Rapport du Comité

Si vous avez des questions ou commentaires concernant l'accessibilité à cette publication, veuillez communiquer avec nous à accessible@parl.gc.ca.

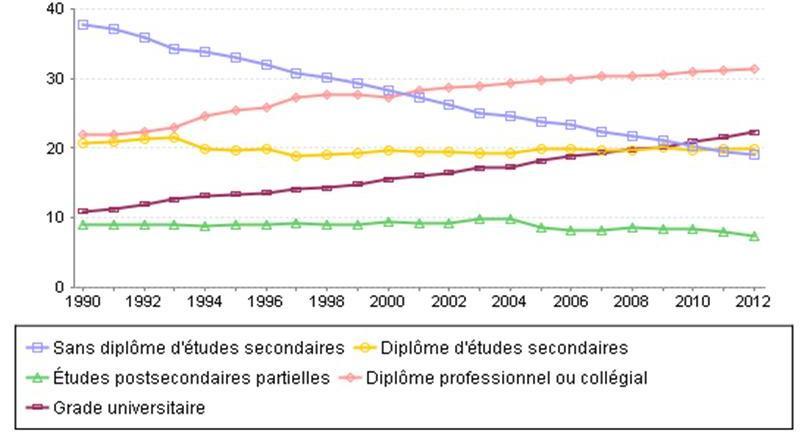

INÉGALITÉ DES REVENUS AU CANADA: UN SURVOLCHAPITRE UN : INTRODUCTIONLe 13 juin 2012, la motion M-315 des Affaires émanant des députés a été adoptée à la Chambre des communes par 161 voix contre 138. Cette motion a donné instruction au Comité permanent des finances de la Chambre des communes d’entreprendre une étude sur l’inégalité des revenus au Canada. Elle indiquait que cette étude devrait inclure : i) un examen des systèmes canadiens fédéraux et provinciaux d’imposition du revenu des particuliers et des mesures de soutien au revenu, ii) un examen des pratiques exemplaires visant à réduire l’inégalité des revenus et à augmenter le PIB par habitant, iii) le recensement de toute lacune importante dans le régime fiscal fédéral et les mesures de soutien au revenu responsable de l’inégalité des revenus, ainsi que des mesures décourageant l’emploi rémunéré dans l’économie officielle qui pourraient exister dans le cadre d’un « cercle vicieux de l’aide sociale », iv) la formulation de recommandations sur les meilleurs moyens d’améliorer l’égalité des chances et la prospérité pour tous les Canadiens; le Comité devrait faire rapport de ses constatations à la Chambre dans l’année suivant l’adoption de cette motion. À cette fin, le Comité a tenu trois audiences et reçu des mémoires de la part d’universitaires, de membres de groupes de réflexion, de représentants d’associations, de particuliers et d’autres intervenants, qui ont exposé leurs points de vue sur divers sujets concernant l’inégalité des revenus au Canada. Des témoins ont également exprimé leurs points de vue sur des sujets comme la pauvreté, qui peuvent être connexes à l’inégalité des revenus, mais pas forcément, car il se peut que les revenus soient distribués de manière très inégale sans qu’il y ait de pauvreté si la personne au bas de la courbe de distribution dispose d’un revenu adéquat. Le Comité a cependant décidé de se concentrer principalement sur les points de vue ayant un lien avec les sujets de la motion M-315 et des sujets qui n’ont pas été étudiés récemment par d’autres comités parlementaires. C’est pourquoi les questions relatives à la pauvreté au Canada en général et au niveau de vie des aînés à faible revenu en particulier ne sont pas abordées dans le présent rapport, car elles ont fait l’objet de plusieurs rapports : Plan fédéral de réduction de la pauvreté : travailler en partenariat afin de réduire la pauvreté au Canada, publié par le Comité permanent des ressources humaines, du développement des compétences, du développement social et de la condition des personnes handicapées, de la Chambre des communes; Le vieillissement de la population, un phénomène à valoriser, publié par le Comité sénatorial spécial sur le vieillissement; Pauvreté, logement, itinérance : les trois fronts de la lutte contre l’exclusion, publié par le Comité sénatorial permanent des affaires sociales, des sciences et de la technologie. Le chapitre deux du présent rapport porte essentiellement sur la mesure de l’inégalité des revenus et de la disparité économique au Canada. Le chapitre trois fait état des commentaires sur les explications possibles de l’inégalité des revenus au Canada. Le chapitre quatre présente les répercussions possibles de l’inégalité des revenus au Canada, tandis que les mesures proposées par les témoins pour réduire l’inégalité des revenus et en atténuer les effets sont exposées au chapitre cinq. Enfin le chapitre six contient les recommandations du Comité. CHAPITRE DEUX : MESURE DE L’INÉGALITÉ DES REVENUS ET DE LA DISPARITÉ ÉCONOMIQUE AU CANADAL’inégalité des revenus peut se mesurer de bien des façons, que ce soit à l’aide de concepts relativement simples, comme les déciles, les quintiles et la variation de la distribution des revenus, ou à l’aide de techniques relativement plus pointues comme une courbe de Lorenz ou un coefficient de Gini. Parmi ces mesures, la plupart des témoins du Comité se sont concentrés sur le coefficient de Gini. Ceci étant dit, la disparité des revenus entre individus peut être évaluée sur la base de l’inégalité au chapitre de la consommation ou de la richesse, du degré de mobilité des revenus et de la proportion de citoyens ayant un revenu faible ou vivant dans la pauvreté; les témoins ont aussi discuté de quelques-uns de ces enjeux, tel qu’indiqué ci-dessous. A. Notions généralesD’après les estimations de Statistique Canada, en 2010, le 1 % des contribuables les mieux nantis regroupait 254 700 personnes, et ceux-ci ont déclaré un revenu médian de 283 400 $. Selon le Conference Board, l’inégalité des revenus s’est accentuée avec le temps; puisque cette tranche de 1 % a représenté au Canada près de 33 % de la croissance du revenu médian depuis la fin des années 1990, comparativement à une croissance de 8 % dans les années 1950 et 1960. La répartition des revenus, du plus faible au plus élevé, peut s’effectuer de plusieurs façons, par quintile — autrement dit, chaque part de 20 % des revenus de la population — ou par décile — autrement dit, chaque part de 10 % des revenus de la population. Le tableau 1 présente, en dollars constants de 2010, le niveau et le taux de variation du revenu du marché moyen et du revenu moyen après impôt et transferts — ou disponible — au Canada avec le temps, par quintile de revenu. De 1976 à 2010, le revenu moyen du groupe de 20 % de Canadiens ayant les revenus du marché les plus élevés — le quintile supérieur — a augmenté de 28,9 %, tandis que celui des 20 % de Canadiens ayant les revenus du marché les plus faibles — le quintile inférieur — a baissé de 22,5 %. Lorsque le revenu disponible est pris en considération, la disparité entre les quintiles inférieur et supérieur a diminué de 1976 à 2010. Le revenu disponible a augmenté pour chaque quintile de revenu de 1976 à 2010, mais la croissance a été particulièrement notable pour les quintiles inférieur et supérieur, avec des hausses respectives de 15,9 % et 27,1 %. Tableau 1 — Niveau et variation du revenu

du marché moyen et du revenu disponible moyen, toutes les unités familiales,

Canada, 1976 et 2010

Note : Le « revenu du marché » comprend le revenu d’emploi, le revenu net de placements, le revenu de retraite et d’autres formes de revenu ». Le « revenu après impôt et transferts » — qu’on appelle aussi le revenu disponible — ajoute au revenu du marché les transferts gouvernementaux (p. ex. les paiements gouvernementaux pour le maintien du revenu et l’aide sociale) et soustrait l’impôt sur le revenu fédéral et provincial. « Toutes les unités familiales » inclut les familles économiques et les personnes seules. Une famille économique est définie comme un groupe de deux personnes ou plus qui vivent dans le même logement et qui sont apparentées par le sang, par alliance, par union libre, par adoption ou par une relation de famille d’accueil. Une personne seule est une personne qui vit seule ou avec d’autres personnes avec lesquelles elle n’a aucun lien de parenté, par exemple un colocataire ou un pensionnaire. Source : Tableau préparé à partir de données tirées de Statistique Canada, tableau CANSIM 202-0701, « Revenu du marché, total et après impôt, selon le type de famille économique et les quintiles de revenu, dollars constants de 2010 », consultée en avril 2013. Tel qu’on peut le calculer à partir du tableau 1, l’écart entre le revenu disponible moyen du quintile inférieur et celui du quintile supérieur est passé de 94 000 $ en 1976 à 120 900 $ en 2010. D’après l’Organisation de coopération et de développement économiques (OCDE), le Canada se classait au 21e rang parmi 34 pays industrialisés du point de vue de l’inégalité des revenus à la fin des années 2000, comme le mesure l’écart entre les 10 % des personnes ayant les revenus les plus élevés et le reste de la population. Le ratio du Canada de 4,2, qui indique que les revenus des 10 % de personnes ayant les revenus les plus élevés sont environ quatre fois plus élevés que ceux du reste de la population, correspondait à peu près à la moyenne de l’OCDE à ce moment. Une courbe de Lorenz est établie en comparant les pourcentages cumulés du revenu total revenant aux différents pourcentages cumulés de la population, classés depuis les revenus les plus faibles jusqu’aux revenus les plus élevés. La figure 1 montre une représentation théorique des courbes de Lorenz au Pays A, qui révèle une inégalité relativement faible, et au Pays B, qui révèle une inégalité relativement grande. Comme le montre la figure 1, l’inégalité des revenus est plus grande dans un pays que dans l’autre lorsque sa courbe de Lorenz s’approche davantage de la ligne d’inégalité parfaite. Figure 1 — Courbes de Lorenz théoriques pour le Pays A et le Pays B

Source : Joseph L. Gastwirth, “A General Definition of the Lorenz Curve,” Econometrica, Vol. 39, No. 6 (Nov., 1971). Le coefficient de Gini d’un pays mesure l’aire située entre la courbe de Lorenz du pays et la ligne représentant l’égalité parfaite. Un coefficient de Gini de 1 indique une inégalité maximale, ce qui signifie qu’une seule personne détient tout le revenu et que le reste de la population n’a rien; un coefficient de Gini de 0 indique l’absence d’inégalité, ce qui signifie que tout le monde a exactement le même revenu. En réalité, les coefficients de Gini varient de 0 à 1. En 2010, en utilisant les coefficients de Gini établis à partir du revenu disponible afin de mesurer l’inégalité des revenus, le Canada se classait en 4e position au sein du Groupe des Sept, après le Japon, le Royaume-Uni et les États-Unis, comme l’indique la figure 2. Figure 2 — Inégalité des revenus mesurée

par le coefficient de Gini

Source: Figure préparée à partir de données tirées de : Organisation de coopération et de développement économiques, « Distribution des revenus — Inégalités », OECD.StatExtracts Les coefficients de Gini pour le Canada et quelques pays de l’OCDE établis à partir du revenu disponible de la population âgée de 18 à 65 ans sont illustrés à la figure 3 pour le milieu des années 80 et la fin des années 2000. Figure 3 — Inégalité des revenus mesurée

par le coefficient Gini

Source : Figure préparée à partir de données tirées de : Organisation de coopération et de développement économiques, « Distribution des revenus — Inégalités », OECD.StatExtracts. La figure 3 montre qu’à la fin des années 2000 le coefficient de Gini pour le Canada, à 0,324, était plus élevé que la moyenne de 0,311 pour les pays de l’OCDE. En même temps, le coefficient de Gini du Mexique, à 0,476, indiquait que l’inégalité des revenus dans ce pays était plus élevée qu’au Canada; par contre, dans les pays nordiques, le coefficient de Gini d’environ 0,25 indique que l’inégalité des revenus était plus faible dans ces pays qu’au Canada. Du milieu des années 1980 à la fin des années 2000, le coefficient de Gini a augmenté au Canada, tout comme dans quelques autres pays. Même si l’inégalité des revenus est une mesure de

la disparité économique entre les individus, dans leurs études, Jason Clemens

de l’Institut Macdonald-Laurier, Yanick

Labrie de l’Institut économique de Montréal et Chris

Sarlo, de l’Institut Fraser, soutiennent que

l’inégalité devrait plutôt être mesurée en fonction de la capacité d’acheter

des biens et services, soit l’inégalité sur le plan de la consommation. D’après ces études, les écarts des dépenses de consommation sont plus faibles que les écarts des disparités de revenu, et ils sont restés relativement constants depuis 35 ans. De plus, ces études font remarquer que des disparités relativement faibles et stables de la consommation durant la vie d’une personne peuvent être facilitées par les emprunts et l’épargne, car les gens ont tendance à financer la consommation en empruntant lorsqu’ils sont jeunes et en puisant dans leurs économies lorsqu’ils sont âgés. En outre, l’étude de M. Clemens pour l’Institut Macdonald-Laurier conteste la fiabilité des revenus déclarés qui, dans certains cas, peuvent exclure des revenus tirés d’activités légales (p. ex. la sous-déclaration de l’aide gouvernementale) et illégales (p. ex. l’économie souterraine). Une autre forme de disparité économique entre les individus est l’inégalité des avoirs. Tel que montré à la figure 4, le montant médian des avoirs – auquel on soustrait la dette – détenus par le quintile supérieur a augmenté de 28% de 1999 à 2005, alors que le montant médian des avoirs – auquel on soustrait la dette – détenus par le quintile inférieur a diminué de 13% au cours de la période. Figure 4 – Valeur nette médiane, selon le quintile de valeur nette, 1999 et 2005 (dollars constants de 2005)

Note: La valeur nette est égale aux avoirs moins les dettes. Source: Figure préparée à partir de données tirées de Statistiques Canada, « Avoirs et dettes détenus par les unités familiales, montants médians, selon le quintile de valeur nette », Enquête sur la sécurité financière. Les coefficients de Gini reflètent un moment donné dans le temps et n’indiquent pas si les écarts de revenu entre ceux qui ont les revenus les plus élevés et ceux qui ont les revenus les plus bas ont changé avec le temps. Des études de M. Labrie de l’Institut économique de Montréal, de Zanny Minton Beddoes pour The Economistet de Miles Corak, Lori Curtis et Shelley Phipps publiée par l’Université Dalhousie constatent que l’inégalité des revenus peut s’expliquer par des facteurs positifs (p. ex. récompense du travail productif) et par des facteurs négatifs (p. ex. les enfants de familles démunies peuvent ne pas avoir les mêmes opportunités). De plus, ces études font observer que l’inégalité des revenus à un moment donné n’est pas nécessairement problématique s’il y a une tendance générale vers une réduction de l’inégalité des revenus lorsqu’on passe de l’enfance à l’âge adulte — la mobilité intragénérationnelle des revenus — ou lorsqu’un enfant vieillit et que son revenu dépasse celui de ses parents — la mobilité intergénérationnelle des revenus. Selon ce que décrivait l’ancien professeur de l’Université Queen’s Charles Beach, dans Dimensions of Inequality in Canada, « Si tous les travailleurs progressent systématiquement le long d’une trajectoire âge-revenu donnée au fil de leur carrière, l’inégalité des revenus dans l’économie est peu préoccupante socialement. Mais si les travailleurs sont très stratifiés dans les catégories inférieure, moyenne et supérieure de la distribution des revenus tout au long de leur carrière, l’inégalité des revenus est beaucoup plus préoccupante socialement ». [traduction] Dans son document d’information préparé pour Canada 2020, M. Corak laisse entendre que les perceptions quant à l’importance de l’inégalité dépendent de l’ampleur de la mobilité des revenus et plus particulièrement de la mobilité intergénérationnelle des revenus. Il fait remarquer qu’une grande inégalité des revenus qui persiste d’une génération à l’autre peut faire baisser les niveaux d’efficience et de productivité, et la société pourrait bien être considérée moins juste si l’accès aux emplois est déterminé davantage par l’avantage acquis que par le talent et l’énergie de chacun. La figure 5, qui illustre la mobilité intergénérationnelle des revenus pour quelques pays de l’OCDE, semble indiquer que les enfants canadiens qui ont grandi durant la période visée par l’étude ont affiché une mobilité intergénérationnelle des revenus relativement élevée; les enfants des pays nordiques ont affiché une mobilité intergénérationnelle des revenus relativement plus élevée. Figure 5 — Mobilité intergénérationnelle

des revenus, coefficient de Gini

Note : La figure porte sur la mobilité des revenus des personnes qui étaient des enfants en 1985 et des adultes à la fin des années 2000. Source : Figure préparé à partir de données tirées de Miles Corak, Understanding inequality and what to do about it, Université d’Ottawa, Exposé présenté au caucus anti-pauvreté non partisan, Chambre des communes, Ottawa, 12 février 2013. L’étude mentionnée plus haut de M. Corak et Mmes Curtis et Phipps publiée par l’Université Dalhousie ainsi qu’une autre de M. Corak pour The Pew Charitable Trusts comparant la mobilité intergénérationnelle des revenus au Canada et aux États-Unis ont révélé que la mobilité intergénérationnelle des revenus était jusqu’à trois fois plus élevée au Canada qu’aux États-Unis. Même si les résidents des deux pays accordent probablement une grande importance à la mobilité des revenus et à l’effort individuel, des différences touchant au rôle des familles, au marché du travail et aux politiques pourraient expliquer la mobilité intergénérationnelle des revenus relativement plus grande au Canada. Ainsi, d’après la première de ces études, les politiques publiques au Canada compensent davantage les inégalités relatives aux origines familiales et au marché du travail que celles des États-Unis. Dans un examen de la relation entre la situation économique de la famille et les revenus que peuvent espérer des enfants de familles pauvres lorsqu’ils atteignent l’âge adulte, quatre grandes différences ont été constatées entre le Canada et les États-Unis en ce qui concerne les politiques qui facilitent la mobilité des revenus :

Outre la répartition par quintile de revenu, Statistique Canada produit deux mesures relatives de faible revenu — le seuil de faible revenu (SFR) et la mesure de faible revenu (MFR), qui comparent le revenu des ménages à un niveau de revenu standard — et une mesure absolue du faible revenu — la mesure du panier de consommation (MPC), qui estime le niveau de revenu minimum nécessaire pour survivre :

Comme le note le Conference Board du Canada, les pays développés tels le Canada utilisent souvent des mesures relatives comme le SFR et la MFR, qui répartissent les ménages par rapport à un niveau de revenu donné. Les mesures absolues comme la MPC estiment le revenu minimum nécessaire à la survie. Comme le montre le tableau 2, le pourcentage des personnes à faible revenu varie suivant la méthode de mesure employée tant dans une année donnée qu’au fil du temps. Tableau 2 — Pourcentage des personnes à

faible revenu

Notes : « n.d. » signifie « non disponible » Les valeurs du seuil de faible revenu après impôt découlent d’une analyse des données de l’Enquête sur les dépenses des familles de Statistique Canada pour 1992. Les niveaux de revenu servant à calculer les valeurs sont choisis dans l’hypothèse que les familles dont le revenu est inférieur à ces niveaux consacrent habituellement plus de 63,6 % de leur revenu à la nourriture, au logement et à l’habillement. Le seuil de faible revenu varie suivant la taille de la collectivité et de la famille. Les taux de faible revenu sont des moyennes globales. La mesure de faible revenu après impôt est une mesure relative fixée à 50 % du revenu médian des ménages. Elle est rajustée en fonction du nombre de membres que compte le ménage compte tenu des économies d’échelle inhérentes à la taille du ménage. Les taux de faible revenu sont des moyennes globales. La mesure du panier de consommation correspond au coût d’un panier comprenant le régime alimentaire nutritif, les vêtements et les chaussures, le loyer, le transport et les autres biens et services nécessaires (dont les articles ménagers et ceux de soins personnels). Le coût du panier est comparé au revenu disponible du ménage pour établir les taux de faible revenu. Les taux de faible revenu sont des moyennes globales. Source : Tableau préparé à partir de données tirées de Statistique Canada, CANSIM, tableau 202-0802, « Personnes dans des familles à faible revenu », consultée en avril 2013. Comme l’illustre la figure 6, la proportion de Canadiens ayant un revenu faible varie selon le groupe d’âge et recule globalement pour chaque groupe d’âge depuis quelques années. Certaines mesures fiscales et transferts fédéraux ont pu contribuer à la diminution des proportions d’enfants, de certains ménages et de personnes âgées vivant avec un revenu faible; ceux-ci comprennent la PFCE, le Supplément de la prestation nationale pour enfants (SPNE), le Crédit remboursable pour la taxe sur les produits et services/taxe de vente harmonisée, la Prestation fiscale pour le revenu de travail (PFRT), le Supplément de revenu garanti (SRG) et l’Allocation au survivant. Figure 6 — Pourcentage de la population ayant un revenu faible, par groupe d’âge, Canada, 1976—2011

Source : Figure préparée à partir de données tirées de Statistique Canada, Tableau 202-0802, « Personnes dans des familles à faible revenu », consultée le 18 octobre 2013. B. Points de vue des témoinsStephen Richardson, membre exécutif de l’Université de Calgary, qui a comparu devant le Comité à titre personnel, a expliqué que le coefficient de Gini mesure l’inégalité de la distribution d’une variable, telle que le revenu, par rapport à une situation de parfaite égalité. Dans la figure 7, présentée au Comité par Alan Walks de l’Université de Toronto, qui s’est exprimé à titre personnel, l’inégalité des revenus au Canada après impôt et transfert, soit le revenu disponible, mesuré par le coefficient de Gini, augmente au fil du temps. En effet, il est passé d’environ 0,36 en 1990 à presque 0,40 en 2010. Figure 7 — Degré d’inégalité des

revenus (mesuré par le coefficient de Gini),

Source : Figure fournie au Comité permanent des finances de la Chambre des communes par Alan Walks, Université de Toronto, 5 avril 2013. J. David Hulchanski et Robert A. Murdie, qui enseignent respectivement à l’Université de Toronto et à l’Université York et qui ont fait part au Comité de leurs points de vue à titre personnel, ont communiqué de l’information sur le coefficient de Gini du Canada dans un contexte international; ils ont comparé le degré d’inégalité du revenu au Canada à celui d’autres pays développés. Comme le montre la figure 8, à la fin des années 2000, le Canada se classait au 5e rang pour ce qui est de l’inégalité du revenu parmi 15 pays occidentaux relativement riches : il venait derrière la Nouvelle-Zélande, l’Australie, le Royaume-Uni et les États-Unis. Le Centre canadien de politiques alternatives et M. Walks, ont indiqué que, du milieu des années 1990 jusqu’au milieu des années 2000, le Canada avait connu la plus grande augmentation de l’inégalité des revenus après la Finlande, d’après la mesure du coefficient de Gini. Figure 8 — Coefficient de Gini pour 15 pays membres de l’Organisation de coopération et de développement économiques, fin des années 2000 Note : les coefficients de Gini sont arrondis au centième près. Source : Version adaptée d’une figure fournie au Comité permanent des finances de la Chambre des communes par J. David Hulchanski, Université de Toronto et par Robert A. Murdie, Université York, 5 avril 2013. Selon Canada 2020, le Groupe financier Banque TD et Bradley A. Corbett, professeur à l’Université Western qui, avec plusieurs collègues, a présenté ses vues à titre personnel, le coefficient de Gini ne permet pas de mesurer les changements aux deux extrémités de la courbe de distribution du revenu. M. Corbett a mentionné une étude de l’OCDE indiquant que les revenus des personnes à l’extrémité supérieure de la courbe de distribution des revenus augmentent plus rapidement que les revenus des personnes à l’autre extrémité. Michael R. Veall, professeur à l’Université McMaster qui a exposé ses vues à titre personnel, a expliqué comment les gains économiques se situent disproportionnellement au sommet de l’échelle des revenus. Selon lui, de 1986 à 2012, le revenu disponible des salariés faisant partie des tranches supérieures de 1 %, de 0,1 % et de 0,01 % de l’échelle des revenus s’est accru respectivement de 77 %, de 131 % et de 160 %. Au cours de la même période, le revenu disponible de la tranche inférieure des 90 % de salariés a progressé de 19 %. La Fédération canadienne des contribuables a laissé entendre que la hausse du revenu du groupe de 1 % de la population qui touche les plus hauts revenus, soit quelque 254 000 personnes, s’est produite parallèlement à l’augmentation de la part que paient ces contribuables des impôts sur le revenu au Canada. Citant un rapport de Statistique Canada, elle souligne qu’en 1982 ce groupe avait versé 13,4 % de l’ensemble des impôts sur le revenu fédéral et provincial, proportion qui est passée à 23,3 % en 2007. L’Institut économique de Montréal, et Jason Clemens, vice-président exécutif de l’Institut Fraser qui a comparu à titre personnel, ont avancé que la « consommation » donne une idée relativement plus exacte de l’inégalité, car elle mesure la capacité de maintenir un niveau de vie adéquat. Par ailleurs, l’Institut économique de Montréal a indiqué que les inégalités de consommation au Canada ces 30 dernières années ont été moindres que les inégalités de revenus et qu’elles ont très peu changé durant cette période. Il a ajouté que même si les aînés ont généralement des revenus moins élevés que ceux de la population en âge de travailler, ils ont un degré d’inégalité de consommation relativement moins élevé, car ils ont eu l’occasion de se constituer des actifs et peuvent avoir une dette limitée, ce qui leur permet de conserver un niveau de vie adéquat. Selon le Groupe financier Banque TD et l’Institut C.D. Howe, l’inégalité des avoirs, qui résulte des différences dans la capacité d’accumuler des biens au fils du temps — est aussi un aspect important des disparités économiques au Canada. Selon Social and Enterprise Development Innovations et M. Walks, l’inégalité des avoirs, qui a commencé à croître en 1977 — excède maintenant considérablement l’inégalité des revenus et continue son expansion qui est alimentée par des changements relatifs à la richesse aux deux extrémités du spectre. Comme l’a expliqué Jennifer Robson, conférencière à l’Université Carleton qui a fait part de ses opinions à titre personnel, les personnes qui ont des revenus supérieurs détiennent généralement plus d’actifs et leurs actifs se présentent généralement sous forme d’instruments fiscaux préférentiels qui augmentent la valeur nette des actifs. Selon l’Institut Fraser, l’Institut économique de Montréal et M. Veall, l’inégalité des revenus à un certain moment, mesurée par le coefficient de Gini, ne pose pas nécessairement problème si, au cours du cycle de vie, elle tend à régresser. M. Veall, Campagne 2000 et l’Institut économique de Montréal ont fait allusion à diverses études sur la mobilité économique intergénérationnelle. Selon eux, il ressort des études qui comparent la mobilité économique au Canada et aux États-Unis que les résidents de ces deux pays attachent beaucoup de prix à la mobilité économique et à l’effort individuel, mais des différences dans le rôle des familles, les marchés du travail et les politiques publiques concernant les soins de santé, la garde d’enfants et l’instruction peuvent expliquer le degré de mobilité intergénérationnelle relativement plus élevé au Canada. M. Corak, professeur à l’Université d’Ottawa qui a exprimé ses opinions à titre personnel, a signalé qu’une importante proportion de la population canadienne demeure à faible revenu d’une génération à l’autre. Il a fait remarquer que la mobilité économique intergénérationnelle est peut‑être plus élevée au Canada qu’ailleurs, mais qu’environ le tiers des enfants issus de familles à faible revenu touchent, une fois adultes, de faibles revenus. Le Conference Board du Canada a indiqué au Comité que la mobilité du revenu ne fait pas disparaître tous les effets négatifs de l’inégalité sur la croissance économique et sur l’utilisation des compétences. Bien que le Comité se soit penché sur l’inégalité des revenus plutôt que sur la pauvreté, un certain nombre de témoins, dont le Groupe financier Banque TD, Campagne 2000, l’Association des infirmières et infirmiers du Canada, le Syndicat canadien de la fonction publique, Women’s Centres Connect, l’Institut Broadbent, Ronald Labonté, Arne Ruckert et Sam Caldbick, chercheurs de l’Université d’Ottawa qui ont présenté leurs vues à titre personnel, ainsi que Diana Gibson et Lori Sigurdson, chercheures respectivement à l’Université de l’Alberta et au Alberta College of Social Workers qui ont également présenté leurs vues à titre personnel, ont laissé entendre que l’incidence de la pauvreté dans un pays est positivement reliée au degré d’inégalité des revenus dans ce pays. Dans une autre perspective, l’Institut économique de Montréal a constaté qu’une hausse de l’inégalité des revenus peut se produire en même temps qu’une baisse du taux de pauvreté. Il a indiqué que, de 1995 à 2010, période marquée par une progression des inégalités de revenus et par un recul des mesures de redistribution de la part des gouvernements, le revenu disponible moyen de ceux ayant les revenus les plus faibles a augmenté de 25 % tandis que le nombre de personnes sous le « seuil de la pauvreté » a chuté de plus de 60 %. Campagne 2000, Citizens for Public Justice et la Table ronde d’Hamilton sur la réduction de la pauvreté étaient d’avis qu’il n’existe pas de seuil de revenu communément accepté en deçà duquel un Canadien est considéré comme « dans la pauvreté ». Cela étant dit, les témoins ont exposé diverses mesures du faible revenu. Par exemple, le Centre canadien de politiques alternatives et le Conference Board du Canada ont fait état de la tendance générale de l’augmentation des taux de faible revenu, comme l’indique la MFR, qui permet de calculer les revenus qui se trouvent sous la moitié du revenu familial médian, rajusté en fonction de la taille de la famille. L’Institut économique de Montréal et le Groupe financier Banque TD ont fait

mention de la baisse des taux de faible revenu observée depuis le milieu des

années 1990, mesurés par le SFR, soit le seuil en deçà duquel une famille d’une

certaine taille vivant dans une collectivité d’une certaine taille consacre une

part plus importante Beverley Smith, qui a présenté son point de vue à titre personnel, a fait valoir que, quelle que soit la mesure utilisée, la pauvreté, surtout chez les enfants, persiste, et limite la capacité de chaque enfant de disposer d’un soutien financier suffisant pour s’épanouir et jouir de la sécurité financière. M. Clemens a fait observer que trois principaux groupes demeurent généralement en situation de faible revenu : les chefs de famille monoparentale, les personnes qui n’ont pas terminé leurs études secondaires et celles qui sont aux prises avec un problème de toxicomanie ou d’alcoolisme. Le Conference Board du Canada a indiqué que le taux de faible revenu des aînés a reculé par rapport aux niveaux des années 1970 de sorte que le Canada a maintenant l’un des taux de faible revenu des aînés parmi les plus bas dans le monde; par contre, ce taux a légèrement augmenté ces dernières années. CHAPITRE TROIS : CAUSES POSSIBLES DE L’INÉGALITÉ DES REVENUS AU CANADALa nature et l’ampleur de l’inégalité des revenus au Canada, et leur évolution au fil des années, peuvent s’expliquer par bien des facteurs, notamment les forces du marché et les forces institutionnelles, tout comme l’évolution démographique. Plusieurs de ces forces et changements ont été décrits par les témoins du Comité. A. Notions généralesSelon des études effectuées par Lars Osberg de l’Université Dalhousie et par l’OCDE, les forces du marché sont le principal facteur qui influe sur l’inégalité des revenus au Canada et dans le monde. Par exemple, la mondialisation et les progrès technologiques accentuent la disparité des revenus d’emploi entre les personnes à revenu très élevé et les personnes à très faible revenu. Avec la mondialisation de la production, les emplois manufacturiers au Canada ont été délocalisés dans des pays où les taux de rémunération moyens sont relativement plus bas. Par ailleurs, les taux de rémunération et les niveaux d’emploi ont progressé au Canada pour les travailleurs très spécialisés, surtout dans le secteur des technologies de l’information. La figure 9 montre les salaires annuels moyens dans un certain nombre de pays choisis, alors que les figures 10 et 11 indiquent les taux de chômage au Canada – y compris pour les jeunes, taux qui demeure élevé malgré la reprise économique du pays de la crise financière et économique mondiale – et dans certains pays choisis, respectivement. Figure 9 — Salaires annuels moyens, pays choisis de l’Organisation de coopération et de développement économiques, 2011 (dollars US, parités de pouvoir d’achat de 2011)

Note: Les parités de pouvoir d’achat correspondent aux taux de conversion monétaire qui égalisent les pouvoirs d’achats de diverses devises, en éliminant les différences de niveaux de prix existant entre les pays. Source: Figure préparée à partir des données tirées de l’Organisation de coopération et de développement économiques, « Salaires annuels moyens », Statistiques de l'OCDE sur l'emploi et le marché du travail. Figure 10 — Taux de chômage, par groupe d’âge, Canada, 1976-2012 (%)

Source: Figure préparée à partir de données tirées de Statistique Canada, tableau 282-0002, « Estimations de l’Enquête sur la population active (EPA), par sexe et groupe d’âge détaillé », consultée le 8 novembre 2013. Figure 11 – Taux de chômage pour les jeunes et la population, pays choisis de l’Organisation de coopération et de développement économiques, 2012 (%)

Source: Figure préparée à partir de données tirées de l’Organisation de coopération et de développement économiques, Taux de chômage % de la population active totale et Taux de chômage des jeunes % de la population active des jeunes. Des études menées par Nicole Fortin, David A. Green, Thomas Lemieux, Kevin Milligan et Craig Riddell, professeurs à l’Université de la Colombie-Britannique ainsi que par Ajit Singh et Rahul Dhumale, — qui travaillaient à l’époque à l’Université des Nations Unies — et l’Institut Broadbent révèlent que les forces institutionnelles peuvent influer sur l’inégalité des revenus. D’après ces études, le déclin des taux de syndicalisation, la stagnation du salaire minimum, la déréglementation et des politiques fédérales et provinciales en matière d’impôt qui favorisent les riches coïncident avec le creusement des disparités des revenus entre ceux qui ont des revenus élevés et ceux qui ont de faibles revenus. En ce qui concerne le régime fiscal et le système des transferts au Canada, quelques études de Mme Fortin et MM. Green, Lemieux, Milligan et Riddell ainsi que de l’OCDE semblent indiquer que les régimes fiscaux fédéral, provinciaux et territoriaux sont devenus moins progressistes en raison de changements ayant surtout profité aux salariés à revenu élevé, comme la diminution des taux marginaux d’imposition pour les plus nantis, la création de crédits d’impôt fédéraux non remboursables et la baisse de l’imposition des gains en capital. Qui plus est, Action Canada, l’OCDE et le Caledon Institute of Social Policy font valoir que l’efficacité du système des transferts a diminué à cause des réductions des prestations d’aide sociale et de l’adoption de critères d’admissibilité plus stricts pour les programmes fédéraux et provinciaux de maintien du revenu tel le programme d’assurance-emploi (AE). En ce qui concerne l’impact du régime fiscal sur les revenus faibles, bien que le gouvernement fédéral ait instauré diverses politiques fiscales pour accroître le revenu disponible des personnes ayant peu ou pas de revenu du marché du travail, l’Institut Broadbent, le Conseil national du bien-être social et le Comité permanent des ressources humaines, du développement des compétences, du développement social et de la condition des personnes handicapées de la Chambre des communes, montrent qu’il faudrait améliorer les politiques publiques visant à amoindrir les répercussions négatives du passage de l’aide sociale à un travail rémunéré. Selon ces études, ceux recevant des prestations d’aide sociale telles que des versements d’aide sociale et des allocations pour le soin des enfants ou de logement, sont pris au « piège de l’aide sociale », leurs prestations étant réduites s’ils gagnent un revenu d’emploi. De manière plus générale, l’Institut Broadbent, le Conseil national du bien-être social et le Comité permanent des ressources humaines, du développement des compétences, du développement social et de la condition des personnes handicapées de la Chambre des communes préconisent une amélioration du système d’imposition et de transfert pour assurer aux plus démunis sur le plan économique un revenu plus décent et plus stable et pour fournir un soutien financier en période de difficultés financières. L’Annexe A précise certains éléments du système canadien d’imposition et de transfert. Des études de l’OCDE et du Conference Board du Canada ainsi qu’une autre de M. Veall et d’Emmanuel Saez de l’Université de Californie à Berkeley indiquent que, de 1976 à 1994, le régime fiscal et le système des transferts du Canada ont été relativement efficaces pour réduire l’inégalité des revenus. Mais ces études font penser que depuis, l’effet redistributif de ces systèmes a été relativement moins efficace pour réduire l’inégalité des revenus au Canada; elles soutiennent également qu’il y a eu peu de changement à cet égard depuis le début des années 2000. Comme le montre la figure 12, d’après le coefficient de Gini du Canada, l’inégalité du revenu disponible a diminué dans les années 1980, le coefficient atteignant un creux de 0,281 en 1989. D’après cet indicateur, l’inégalité des revenus a augmenté dans les années 1990, et est restée à environ 0,32 depuis le début des années 2000. Figure 12 — Inégalité des revenus du

marché et inégalité des revenus disponibles, mesurées par le coefficient de

Gini, 1976-2010 (dollars constants

Note : Pour tenir compte des économies d’échelle présentes dans les plus gros ménages, les revenus des ménages sont exprimés en « équivalents par adulte ». Les zones ombrées dans la figure représentent la durée des grandes récessions au Canada, en se fondant sur des renseignements tirés de l’Institut C.D. Howe, C.D. Howe Institute Business Cycle Council Issues Authoritative Dates for the 2008/2009 Recession. Source : Figure préparée à partir de données tirées de Statistique Canada, tableau CANSIM 202-0709, « Coefficients de Gini du revenu du marché, total et après impôt des individus », consultée en avril 2013. Quelques études affirment que c’est pour moins inciter les Canadiens ayant un revenu élevé à s’installer dans une province où l’impôt sur le revenu des particuliers est moins élevé ou à chercher des moyens de réduire leur revenu imposable dans la province où ils résident que les taux marginaux d’imposition applicables sur les revenus les plus élevés n’ont pas augmenté au Canada. Selon Alexandre Laurin de l’Institut C.D. Howe, pour l’année d’imposition 2010, une hausse de 1 % du taux marginal « après impôt » sur les revenus les plus élevés a entraîné une baisse de 0,7 % du revenu imposable déclaré par les contribuables visés. D’autres études, comme celle de MM. Saez et. Veall mentionnée plus haut, indiquent que le recul des taux marginaux d’imposition les plus élevés peut aussi expliquer la hausse observée de la part du revenu total des hauts revenus par rapport aux faibles revenus. À l’opposé de ces points de vue, selon lesquels les modifications du régime fiscal expliquent en grande partie la plus grande inégalité des revenus, d’autres études — notamment celle de John Kesselman, de l’Université Simon Fraser, et de Ron Cheung, alors étudiant des cycles supérieurs à l’Université de la Colombie-Britannique, publiée dans Dimensions of Inequality in Canada — suggèrent que l’incidence des transferts gouvernementaux sur la hausse des revenus des deux quintiles de revenu inférieurs est proportionnellement plus forte que celle de l’impôt sur le revenu des particuliers sur la réduction des revenus nets des deux quintiles de revenu supérieurs. D’après l’étude du Centre d'étude des niveaux de vie, les transferts des gouvernements fédéral et provinciaux comptent depuis 30 ans pour environ 70 % de la réduction de l’inégalité des revenus mesurée par le coefficient de Gini du revenu du marché, contre environ 30 % pour le régime fiscal. B. Points de vue des témoinsEn ce qui concerne les facteurs démographiques qui expliqueraient l’inégalité des revenus au Canada, un certain nombre de témoins ont indiqué que le vieillissement, la question de l’égalité entre les sexes et les difficultés d’intégration de groupes désavantagés sur le marché du travail pourraient accroître l’inégalité des revenus dans les années à venir. Selon le Frontier Centre for Public Policy et Mme Fortin, professeure à l’Université de la Colombie-Britannique qui a présenté ses vues à titre personnel, les jeunes et les personnes peu instruites — qui sont généralement à l’extrémité inférieure de l’échelle des revenus — risquent le plus d’être exclues des emplois à temps plein assortis d’une sécurité et d’avantages sociaux, et les problèmes de participation au marché du travail se posent pour bon nombre des personnes au milieu de la courbe de distribution des compétences professionnelles et des salaires. Selon le Frontier Centre for Public Policy, l’inégalité des revenus au Canada devrait augmenter avec le temps, et le fossé se creuser entre travailleurs âgés et jeunes travailleurs. L’organisme s’attend à ce que l’inégalité des revenus augmente à mesure que les travailleurs avancent en âge et gravissent l’échelle de revenus, car les travailleurs âgés ont généralement plus d’expérience et de compétences et, partant, un salaire relativement plus élevé. Les jeunes travailleurs occupent généralement des « emplois précaires » qui sont, comme l’indique Poverty and Employment Precarity in Southern Ontario, des emplois dépourvus de la sécurité ou des avantages qu’offrent habituellement les emplois plus traditionnels. Comme l’a fait remarquer l’Institut Broadbent, plus du tiers des travailleurs canadiens n’occupent pas un emploi permanent à temps plein. Selon certains témoins, dont le Conseil des Canadiens avec déficiences, Womens Centres Connect, M. Walks et l’Assemblée des Premières Nations, la hausse des « emplois précaires » risque de se répercuter lourdement sur les groupes démographiques désavantagés, comme les femmes, les immigrants, les Autochtones et les personnes handicapées. Le Conseil des Canadiens avec déficiences et Womens Centres Connect ont indiqué que les femmes risquent plus que les hommes de se retrouver dans une situation de faible revenu pour différentes raisons : soins à prodiguer à la famille, monoparentalité et possibilités moindres d’occuper un emploi stable et bien rémunéré. En ce qui concerne les immigrants, M. Walks a expliqué que le revenu moyen des nouveaux immigrants diminue avec le temps; les immigrants sont généralement moins bien rémunérés et travaillent moins d’heures. Quant aux Autochtones, l’Assemblée des Premières Nations a dit au Comité que les Autochtones ont généralement un revenu de 30 % inférieur à celui des autres Canadiens. L’organisme a cité une étude réalisée en 2010 par le Centre canadien de politiques alternatives selon laquelle, au rythme où évoluent les choses, il faudrait 63 ans pour combler le fossé des revenus entre Autochtones et non-Autochtones. Mme Fortin a parlé de la « polarisation » des gains des hommes aux États-Unis dans les années 1990, phénomène selon lequel le gain médian des hommes n’a pas augmenté autant que le gain des hommes aux extrémités de l’échelle des revenus; ce phénomène se produit au Canada depuis quelques années. Depuis la fin des années 1990, le salaire horaire réel médian des hommes canadiens s’est accru d’environ 5 % tandis que le salaire des hommes à l’extrémité supérieure de l’échelle s’est accru de 12 % et le salaire de ceux qui se trouvent à l’extrémité inférieure a augmenté de 9 %. Mme Fortin a fait savoir au Comité que, contrairement au salaire des hommes qui s’est polarisé depuis la fin des années 1990, le salaire des femmes à tous les niveaux de rémunération n’a cessé de se rapprocher de celui des hommes bien qu’il y soit toujours inférieur.D’autres témoins ont parlé du rôle des forces du marché dans l’accroissement de l’inégalité des revenus au Canada et ailleurs dans le monde. Selon certains d’entre eux, dont M. Corak, le Groupe financier Banque TD, le Frontier Centre for Public Policy, Mme Fortin et Edward J. Farkas qui a exprimé ses opinions à titre personnel, la mondialisation et l’évolution technologique ont pour effet de creuser l’écart des gains d’emploi entre ceux ayant des revenus très élevés et ceux ayant des revenus très faibles. Selon eux, avec la mondialisation de la production, les emplois dans le secteur manufacturier ont été confiés à des pays où les taux de salaire sont relativement moins élevés. Ces témoins ont fait observer que, du même coup, les travailleurs occupant des emplois hautement spécialisés au Canada, surtout dans le secteur de la technologie de l’information, ont vu leurs taux de salaire et leurs niveaux d’emploi augmenter. En ce qui concerne les répercussions de la mondialisation et de l’évolution technologique sur la main‑d’œuvre canadienne, M. Corak a expliqué au Comité que la valeur accordée aux compétences des gens accomplissant un travail répétitif, qu’il s’agisse d’un travail physique ou intellectuel, a énormément diminué, alors que l’inverse vaut pour ceux qui effectuaient un travail non répétitif. De même, Mme Fortin a signalé que la mondialisation et l’évolution technologique entraînent l’élimination d’emplois à prédominance masculine au milieu de l’échelle des salaires, étant donné que de petits salariés dans d’autres pays remplacent ces travailleurs. Parallèlement, les femmes sont touchées par la disparition de nombreux emplois de bureau peu spécialisés. Selon le Groupe financier Banque TD, la combinaison de l’augmentation du nombre de diplômés universitaires et d’emplois hautement spécialisés, et de la diminution du nombre d’emplois peu spécialisés au Canada risque probablement d’augmenter l’inégalité des revenus. Le Frontier Centre for Public Policy a indiqué que la hausse de la demande de main-d’œuvre hautement spécialisée, attribuable aux forces du marché mondial, devrait se poursuivre et représenter des gains importants pour les personnes ayant un revenu élevé. Des témoins, dont le Syndicat canadien de la fonction publique, Mme Fortin, l’Institut du Nouveau Monde et M. Walks, ont fait état des forces institutionnelles, comme la baisse des taux de syndicalisation, la stagnation du salaire minimum et la déréglementation du milieu de travail, autant de facteurs qui concourent à l’inégalité des revenus. Selon le Syndicat canadien de la fonction publique et l’Institut Broadbent, l’égalité et les taux de syndicalisation sont positivement reliés; quand les taux de syndicalisation baissent, l’inégalité des revenus augmente de même que la part du revenu attribuée à la tranche supérieure de 1 % des salariés. Mme Fortin a souligné que le taux de syndicalisation des hommes est passé de 47 % en 1980 à 25 % en 2012. Elle a expliqué que cette baisse contribue à la polarisation des gains des hommes, car la prime syndicale pour les hommes est le plus élevée dans le bas de l’échelle des revenus. Elle a également expliqué que le salaire minimum atténue l’inégalité croissante des salaires au bas de la distribution des revenus, notamment pour les femmes et pour les jeunes travailleurs. L’Institut du Nouveau Monde a indiqué que la polarisation des salaires s’est produite en même temps que la baisse du taux de syndicalisation et de la hausse de la concurrence par suite de la libéralisation des échanges. Du point de vue des secteurs industriels, M. Walks a expliqué au Comité que la polarisation est due au transfert des emplois manufacturiers attribuable à la mondialisation et à la baisse du taux de syndicalisation qui entraîne une baisse des salaires des travailleurs à revenu moyen. Il a mentionné que les emplois à revenu moyen rémunérés adéquatement disparaissent peu à peu pour faire place à des emplois à revenu élevé dans le secteur des services opérationnels, des finances, des ventes et de la gestion, ou encore à des emplois à faible revenu dans le secteur des services offrant peu de protection et d’avantages. Des témoins ont parlé du rôle de la déréglementation du milieu du travail dans la hausse de l’inégalité des revenus. Comme l’a expliqué M. Walks, la déréglementation et le recul des régimes d’aide sociale ont fait disparaître nombre de mesures de protection pour les chômeurs et contraint les ménages à faible revenu à travailler davantage moyennant des salaires plus bas; parallèlement, les revenus des cadres supérieurs ont augmenté. À propos de la déréglementation du secteur non financier et de la rémunération des cadres, Richard Wilkinson, professeur émérite à l’Université de Nottingham qui a comparu à titre personnel, a indiqué que les cadres des 300 plus grandes sociétés des États-Unis gagnaient de 25 à 30 fois plus que l’employé de la production moyen en 1980; au début des années 2000, ils gagnaient de 300 à 400 fois plus. L’Institut du Nouveau Monde a formulé des observations semblables. CHAPITRE QUATRE : RÉPERCUSSIONS POSSIBLES DE L’INÉGALITÉ DES REVENUS AU CANADAL’inégalité des revenus au sein d’un pays peut

avoir des effets divers, notamment sur la croissance économique, l’intégration